コラム Column

お得なのはどっち? 元利均等返済と元金均等返済のメリットデメリット【弁護士解説】

2021年3月に現在の一歩法律事務所を設立。契約書のチェックや文書作成、起業時の法的アドバイス等、予防法務を主として、インターネットを介した業務提供を行っている。

目次|index

ローンの返済方式には、元利均等返済と元金均等返済の2つがあります。不動産投資家としては、より返済金額の少ない返済方式を選びたいところでしょう。

元利均等返済は月々一定の金額を支払う返済方式で、多くの人がこの返済方式を使っています。元金均等返済は返済開始時に利息を多めに支払う返済方式で、総返済額は元利均等返済よりも少なくて済みます。

一見、総返済額の少ない元金均等返済のほうが優れているように思えますが、それぞれメリットデメリットがあります。

当記事では現役の弁護士が

- 元利均等返済と元金均等返済とは何か

- 元利均等返済と元金均等返済のメリットデメリット

- どちらを選ぶのがお得なのか

などについて詳しく解説いたします。

元利均等返済とは

一般的に多くの方が使っているのが元利均等返済です。

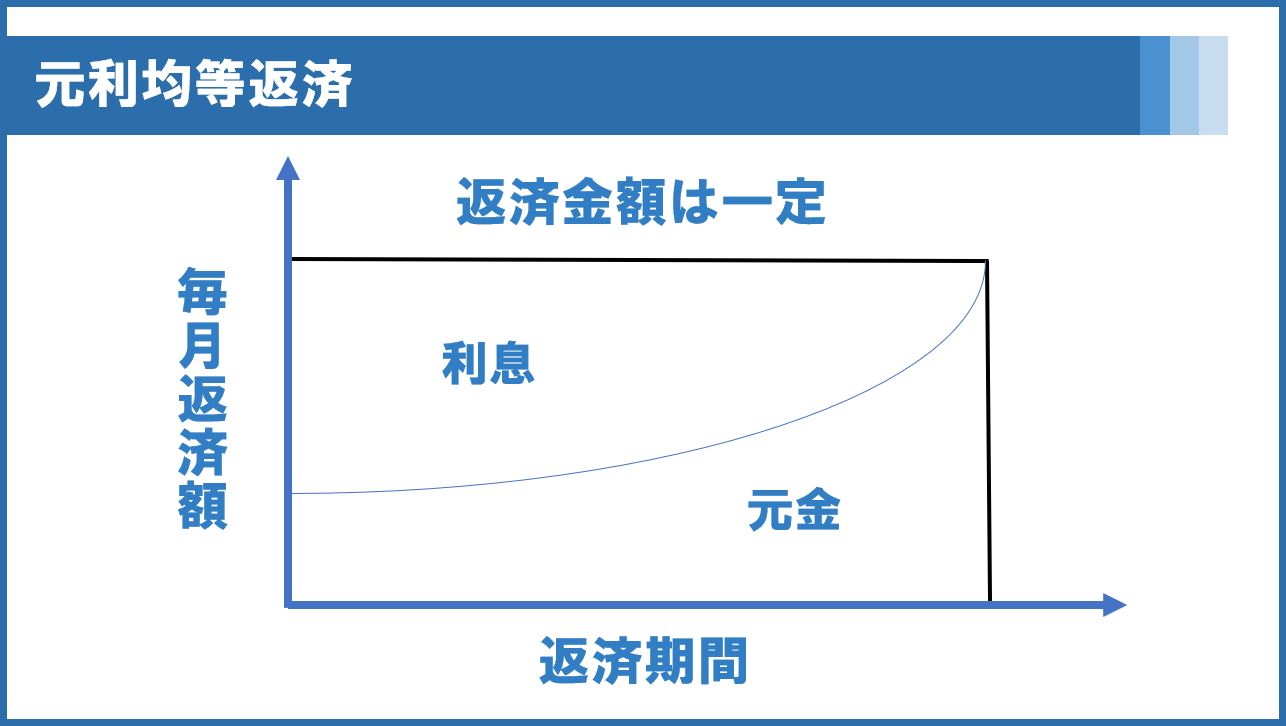

返済期間中の返済額は、借入開始時から完済までほぼ一定です。

元利均等返済のメリット

返済金額が一定のため、返済計画が立てやすくなるというメリットがあります。

また元金均等返済と比べて、返済初期の金額が少ないので、資金を手元に残して空室対策などに充てることができます。

返済金額が一定のため、投資物件の場合には、返済金額に管理費・修繕積立金等を考慮した家賃を設定するなど、事業としての計画も立てやすいと言えます。

元利均等返済のデメリット

元利均等返済では元金の減りが遅くなってしまいます。これは、上図のとおり、返済当初は毎月の返済額に占める利息の割合が高く、毎月の返済額のうち元金に充当される金額が少ないためです。元利均等返済は、元金均等返済よりも利息を多く支払う仕組みとなっています。

そのため、総返済額は元金均等返済よりも多くなります。

また、元金の減りが遅いということは、返済を途中で止めて売却するときにも影響します。ローンの返済は十年以上の長期間に及ぶことがほとんどです。返済期間の最後まで返済を継続するとは限りません。何らかの事情が発生して返済途中に物件を売却して清算する必要が生じることもあるでしょう。その場合、売却して得た代金を売却時の残債総額の一括返済に充て、その残金が手もとに残ることになりますが、元金均等返済で返済を行っていた場合には元金の減りが遅いため、売却時の残債総額が多く残っており、一括返済して手もとに残るお金が少なくなってしまうのです。

元金均等返済とは

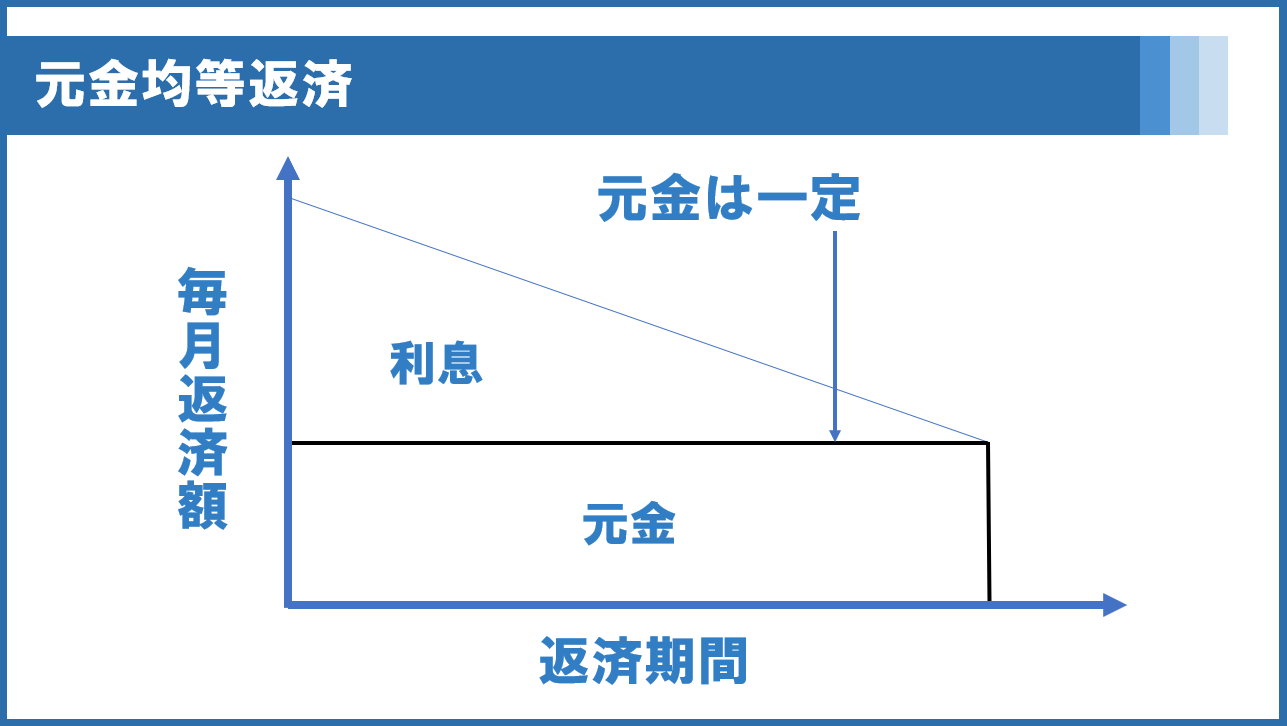

元金均等返済は、元金を毎月一定額ずつ支払う返済方式です。元金の一定額に利息を上乗せした金額が毎月の返済額になります。

そのため、返済初期の返済額は元利均等返済よりも多くなります。ただ、元金が減るのが早くなるため、結果として支払うべき利息が少なくなり、総返済額は少なくて済みます。

元金均等返済のメリット

元利均等返済よりも総返済額が少なくなります。利息は元金の残額に応じて増減します。元金均等返済方式の場合には、元利均等返済方式と比較すると、当初の返済額の元金への充当額が大きく、そのため、元金の減りが早いです。元金の減りが早いということは、その残元金に対する利息も減るため、総返済額が少なくて済みます。

また、元金の減りが早いと言うことは、返済途中に売却した場合にも影響します。ローンを解約して売却した場合には、売却代金が残債権への一括返済に充てられますが、元金の減りが早いということは、残債権の額の少なくなっているということですので、一括返済した場合に手残りが多くなるということになります。

加えて、元金均等返済では、返済初期の返済金額が多いため節税になります。

元金均等返済のデメリット

返済初期の返済額が、元利均等返済よりも大きくなります。そのため、返済当初の経済的な負担が大きくなってしまいます。投資物件の場合には、賃料を一般相場に合わせて設定することになるものと思われますが、返済当初の返済額が賃料を上回ってしまう場合もありうるでしょう。

また、そもそも金融機関によっては元金均等返済を取り扱っていない場合もあります。

契約当初の毎月の返済額が大きくなるため、元利均等返済と比べて審査が厳しくなってしまう傾向にあります。

元利均等返済と元金均等返済の返済シミュレーション

元金均等返済のほうが総返済額は少なくなりますが、具体的にどのぐらいの額が少なくなるのかシミュレーションしてみます。

シミュレーションできるサイトは検索すると多数出てきます。

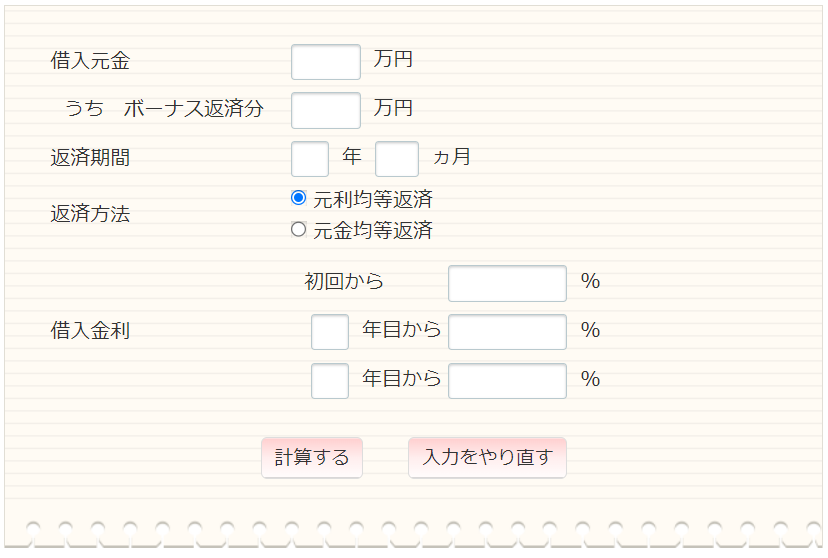

当サイトが使ったのは「知るぽるとのしっかりシミュレーション」です。

借入元金、返済期間、金利を入力するだけで数字が出せるので簡単でおすすめです。

シミュレーション例 3000万円を金利2%の返済期間30年で借りた場合

元利均等返済

年間返済額 1,330,620 円

総返済額 39,918,600 円

うち 利息分 9,918,600 円

元金均等返済

1年目の返済額 1,590,821 円

総返済額 39,024,662 円

うち 利息分 9,024,662 円

1年目の返済額は、元金均等返済のほうが約26万円(月額約2.1万円)大きくなってしまいますが、総返済額をみますと、元金均等返済のほうが「893,938円」(約90万円)少なくて済みます。

元金均等返済は返済当初は返済額が大きくて負担がありますが、長期的にみると、総返済額を節約できるということになります。他方、元金均等返済は、総返済額は大きくなってしまいますが、毎月の返済額は一定していて返済計画が立てやすいと言えます。

結局、どちらがお得なのか

ここまで元利均等返済と元金均等返済のメリットデメリットを解説してきましたが、仕組み上は元金均等返済のほうが総返済額は少なくて済むためお得に見えます。

しかし、そもそも銀行が元金均等返済を取り扱っていない場合もありますし、返済初期の返済額が高いため元利均等返済と比べて審査の難易度が高い、実際に返済当初の経済的負担が大きいというデメリットがあります。

また、返済途中に売却した場合においては、元金均等返済の方が元金の減りが早いため、残債総額も減っており、売却・一括返済後の手元に残るお金は多くなります。

返済当初の負担が大きいというデメリットさえクリアできるのであれば、トータルで見れば元金均等返済のほうがお得であるといえます。ただ、そもそも元金均等返済には応じてくれない金融機関もありますので、せっかく利益が出ると判断できた物件を見つけても、元金均等返済に拘って融資を受けられず見送ることになってしまっては機会損失にもなりかねません。

ご自身の投資計画と照らし合わせて、元利均等返済でも融資を受けて物件を購入するのか、元金均等返済に拘って投資活動を進めるのかを判断するようにしましょう。

不動産投資DOJOでは、弁護士や税理士などの専門家に無料相談可能です。

専門家からの回答率は94%以上。

会員登録(無料)で、どなたでもご利用いただけます。

会員登録(無料)していただいた方には、「不動産投資を学べるeBook」のプレゼント特典もあります。ぜひご登録ください。

「人生を変える不動産投資を学べる堀塾を運営しています。不動産投資を学びたいのなら、ぜひご検討ください。

体験セミナーを募集中です。」

体験セミナー詳細はこちら

南 陽輔さんのバックナンバー

▶南 陽輔さんのコラムをもっと見る